Каждый год представление отчетности является важным этапом для бизнеса, позволяющим прозрачно оценить его финансовое состояние и дать возможность принять решения на основе доступной информации. В 2025 году наступает первый отчетный период, который будет иметь свои особенности и требования.

В первую очередь, важно учитывать, что этот отчетный период будет отличаться от предыдущих. Законодательные изменения и внесенные поправки обусловят необходимость учесть новые требования и особенности составления отчетности.

Одним из ключевых моментов этого отчетного периода является подготовка и представление нулевой отчетности. Именно в этом отчете организация несет ответственность за правильность и достоверность представленной информации. Для этого необходимо уделить особое внимание составлению и проверке данных.

Последствия для ИП при неподаче декларации с нулевым доходом

В данном разделе мы рассмотрим вопрос о последствиях для индивидуального предпринимателя (ИП), которые могут возникнуть в случае неподачи декларации с указанием нулевого дохода. Учитывая значимость и актуальность этого вопроса, необходимо понимать, что невыполнение данного обязательства может повлечь за собой серьезные негативные последствия для ИП.

Потеря доверия со стороны налоговых органов

Одним из первых негативных последствий неподачи нулевой декларации для ИП является потеря доверия со стороны налоговых органов. Как правило, ИФНС (Исполнительные Федеральные Налоговые Службы) относятся к таким случаям с определенным подозрением, так как они могут рассматривать это как попытку уклонения от налогообложения или скрытия фактического дохода. Такое отношение со стороны налоговой службы может привести к более тщательной проверке деятельности ИП.

Штрафы и финансовые последствия

Одним из самых серьезных последствий неподачи нулевой декларации является наложение штрафов и финансовых санкций. В соответствии с действующим законодательством, ИП, не представивший декларацию или представивший ее после истечения установленного срока, может быть подвергнут штрафу в размере определенного процента от суммы налога, подлежащей уплате. Кроме того, возможны дополнительные штрафы или даже уголовная ответственность в случаях систематического нарушения данного обязательства.

- Необходимость уплаты неустойки и пеней;

- Возможное поднятие налоговой проверки деятельности ИП;

- Понижение деловой репутации ИП и возможные проблемы с будущими контрагентами;

- Ограничения при осуществлении финансовых операций;

- Возможное возбуждение уголовного дела в случае систематического уклонения от налогового контроля.

В целях избежания вышеуказанных последствий ИП должен всегда следовать требованиям налогового законодательства и своевременно подавать декларацию с указанием нулевого дохода. Это важная ответственность, которая поможет ИП избежать проблем и сохранить свою репутацию.

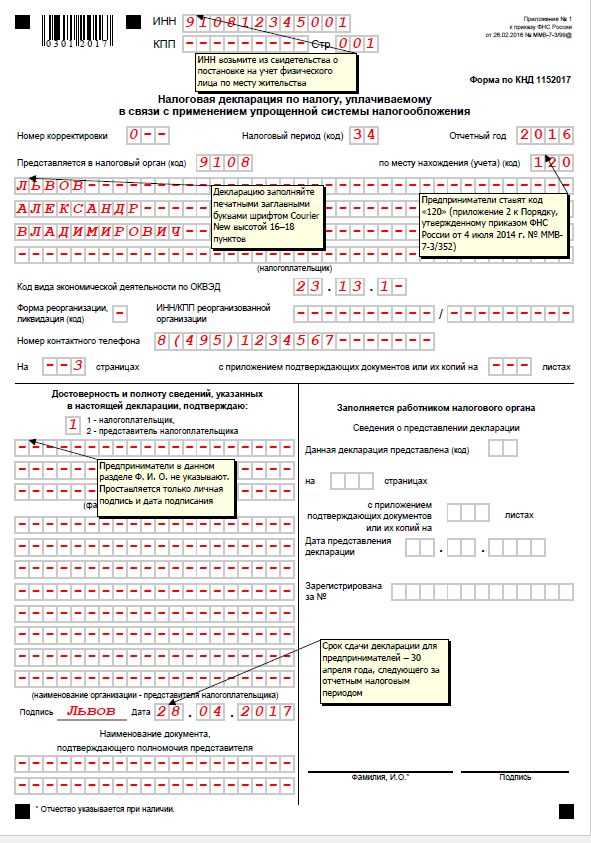

Образец: как ИП заполнить налоговую декларацию с нулевым доходом

Шаг 1: Определение сроков сдачи и выбор ИФНС

Перед заполнением нулевой налоговой декларации необходимо установить сроки ее сдачи. Важно отметить, что сроки предоставления отчетности могут различаться в зависимости от выбранной территориальной налоговой инспекции (ИФНС).

Для определения нужного срока и выбора ИФНС, необходимо обратиться к налоговым органам или использовать официальные ресурсы онлайн. Имейте в виду, что выбор правильной ИФНС существенно для правильной и своевременной сдачи декларации.

Шаг 2: Заполнение налоговой декларации

После определения сроков и выбора ИФНС, можно приступать к заполнению налоговой декларации с нулевым доходом. Декларация включает несколько основных разделов, которые требуется заполнить согласно инструкции.

- Первый раздел налоговой декларации относится к идентификационным данным ИП, включая наименование, ИНН и другую необходимую информацию.

- Второй раздел связан с информацией о доходах. В случае нулевого дохода, в данном разделе следует указать отсутствие доходов за определенный период.

- Третий раздел налоговой декларации относится к расходам. В случае отсутствия расходов, данный раздел можно оставить пустым или указать отсутствие расходов.

- Четвертый раздел связан с документами, подтверждающими информацию, представленную в декларации. В случае нулевой декларации, присоединение дополнительных документов не требуется.

Важно следовать инструкции по заполнению налоговой декларации и указывать информацию точно и полно.

После заполнения всех необходимых разделов декларации, необходимо проверить правильность указанной информации и подписать документ. В случае онлайн-подачи декларации, требуется использование электронной подписи.

После заполнения и подписания декларации, она готова к подаче в ИФНС.

Соблюдение всех требований и сроков при подаче нулевой налоговой декларации позволяет ИП избежать негативных последствий, связанных с неправильной или несвоевременной подачей декларации.

Сроки сдачи нулевой декларации и выбор вашей ИФНС

Обязательность сдачи нулевой декларации

Неподача нулевой декларации является серьезным нарушением, которое может повлечь за собой негативные последствия для ИП. В случае, если индивидуальный предприниматель не предоставляет нулевую декларацию в установленные сроки, возможны штрафные санкции со стороны налоговых органов.

Однако, несмотря на то, что нулевую декларацию нужно сдавать, она может иметь свои особенности в зависимости от выбранной ИФНС. Индивидуальные предприниматели имеют право выбрать налоговую инспекцию, к которой они будут обращаться по вопросам налогообложения.

Сроки сдачи нулевой декларации

Сроки сдачи нулевой декларации по УСН могут варьироваться в зависимости от выбранной ИФНС, поэтому важно ознакомиться с сроками, установленными конкретной налоговой инспекцией. Обычно сдача нулевой декларации должна быть выполнена в пределах установленного законодательством срока, который часто совпадает с сроками сдачи налоговых деклараций по основным видам налогов.

В случае, если индивидуальный предприниматель не соблюдает установленный срок сдачи нулевой декларации, налоговая инспекция имеет право применить штрафные меры в соответствии с законодательством.

Для избежания негативных последствий и штрафов необходимо внимательно отслеживать установленные сроки сдачи нулевой декларации и своевременно предоставлять ее в выбранную ИФНС.

Что будет, если не предоставить отчет по упрощенной системе налогообложения?

Несоблюдение требований по сдаче отчетности по упрощенной системе налогообложения может повлечь различные последствия для индивидуального предпринимателя (ИП). Отсутствие своевременной и точной информации о доходах и расходах ИП может привести к нарушениям законодательства и возникновению негативных последствий.

Непредоставление нулевой декларации по УСН может привести к штрафам со стороны налоговых органов. При этом, штрафы могут быть различными в зависимости от суммы задолженности и срока просрочки. Значительные суммы штрафов могут оказаться неприемлемыми для ИП, особенно для тех, кто только начинает свой бизнес.

Кроме того, непредоставление отчетности может привести к нарушению правового статуса ИП. В случае повторных нарушений, ИП может быть исключен из реестра налогоплательщиков и лишен права заниматься предпринимательской деятельностью. Это может привести к серьезным проблемам, включая судебные разбирательства и утрату возможности ведения бизнеса в будущем.

Поэтому, важно своевременно и правильно предоставлять отчетность по упрощенной системе налогообложения. Настоятельно рекомендуется ознакомиться с требованиями и сроками сдачи нулевой декларации, а также ознакомиться с образцами и инструкциями, чтобы избежать негативных последствий и обеспечить безопасность своего бизнеса.

Форма нулевого отчета

В данном разделе будет представлена информация о заполнении нулевой декларации УСН для индивидуальных предпринимателей.

Зачем нужна нулевая декларация?

Нулевая декларация является обязательным документом для ИП, даже в случае отсутствия доходов или расходов в определенном отчетном периоде. Она позволяет уведомить налоговую службу о том, что ИП не получал доходы и не производил регистрацию операций в данном периоде.

Как заполнить нулевую декларацию УСН онлайн?

Заполнение нулевой декларации УСН можно осуществить через онлайн-сервисы налоговой службы. Для этого необходимо авторизоваться на сайте налоговой и выбрать раздел, связанный с подачей деклараций. Затем следует выбрать форму декларации «0-усн» и указать необходимые сведения о предпринимателе и его деятельности.

При заполнении нулевой декларации необходимо быть внимательным и внести все данные корректно. Ошибки или несоответствия могут привести к задержке рассмотрения документов или даже к возможным финансовым штрафам.

Необходимо указать следующую информацию в нулевой декларации:

- ФИО ИП;

- ИНН ИП;

- Период, за который подается декларация;

- Сведения о том, что ИП не получал доходов и не производил регистрацию операций в указанный период;

- Другие запрашиваемые данные, если таковые имеются.

После заполнения всех полей необходимо пройти процесс проверки данных и подтверждения декларации. После успешной отправки документа ИП получит подтверждение о приеме декларации.

Важно помнить, что нулевую декларацию следует подавать в установленные сроки, чтобы избежать возможных негативных последствий, связанных с нарушением налогового законодательства.

Как заполнить нулевую декларацию УСН онлайн

В этом разделе мы рассмотрим процесс заполнения нулевой декларации УСН онлайн для индивидуальных предпринимателей. Онлайн-сервисы позволяют ускорить и упростить процесс подачи декларации, а также обеспечить точность и надежность передачи информации.

Выбор подходящего онлайн-сервиса

Прежде чем приступить к заполнению нулевой декларации УСН, необходимо выбрать подходящий онлайн-сервис. Мы рекомендуем обратить внимание на такие факторы, как простота использования, надежность, возможность онлайн-консультации и поддержки.

Регистрация и вход в систему

После выбора подходящего онлайн-сервиса необходимо пройти процесс регистрации и войти в систему. Для этого обычно потребуется создать аккаунт, указать свои персональные данные и получить учетные данные для входа.

Однако, перед регистрацией, рекомендуется внимательно ознакомиться с условиями использования сервиса и проверить его надежность и безопасность.

Заполнение декларации

После входа в систему, необходимо перейти к заполнению нулевой декларации УСН. Онлайн-сервисы обычно предоставляют удобные интерфейсы, которые помогут вам заполнить все необходимые поля согласно требованиям налоговой службы.

При заполнении декларации следует быть внимательным и проверять правильность введенной информации, чтобы избежать ошибок, которые могут привести к негативным последствиям.

Проверка и подача

После того, как вы заполнили все необходимые поля нулевой декларации УСН, необходимо провести ее проверку на наличие ошибок. Большинство онлайн-сервисов обладают функцией автоматической проверки, которая будет оповещать вас о возможных проблемах.

После успешной проверки декларации, можно приступать к процессу подачи. Онлайн-сервисы обычно предоставляют возможность подать декларацию напрямую через интерфейс. При этом будет сформирована квитанция о подаче, которую стоит сохранить как подтверждение.

В случае возникновения вопросов или сложностей, многие онлайн-сервисы предоставляют возможность обратиться за помощью к специалистам через онлайн-консультацию или телефонный звонок.

Нулевая декларация ИП: что такое и как подать

Когда требуется подача нулевой декларации ИП?

Нулевая декларация ИП является обязательной для подачи в случае, если за определенный период у ИП не было совершено никаких налогооблагаемых операций или получено доходов. Такая ситуация может возникнуть, например, при временном прекращении деятельности ИП, отсутствии клиентов или убыточности бизнеса.

Подача нулевой декларации является важной процедурой, поскольку она позволяет ИП избежать штрафов и негативных последствий со стороны налоговых органов.

Как правильно подать нулевую декларацию ИП?

Для подачи нулевой декларации ИП необходимо следовать определенной процедуре. Прежде всего, необходимо заполнить соответствующую форму декларации, указав свои персональные данные, сведения о налогооблагаемой деятельности и об отсутствии доходов за отчетный период.

После заполнения декларации она должна быть подписана ИП, либо уполномоченным представителем, если такой имеется. Затем подписанную декларацию необходимо предоставить в налоговый орган по месту своей регистрации. Для удобства ИП предоставляется возможность подачи нулевой декларации как в электронном виде через специальный портал, так и в бумажном виде.

Важно помнить, что срок подачи нулевой декларации определяется законодательством и может отличаться в зависимости от региона. Чтобы избежать проблем, рекомендуется подать декларацию вовремя и внимательно ознакомиться со сроками, установленными в вашем регионе. Также следует учитывать, что выбор вашей ИФНС (инспекции Федеральной налоговой службы) может повлиять на порядок подачи нулевой декларации, поэтому рекомендуется обратиться к специалистам или ознакомиться с соответствующей информацией на портале налоговой службы.