Согласно действующему законодательству, каждый гражданин имеет право получить обратно часть средств, уплаченных государству в качестве налога на доходы физических лиц. Это право может быть применено в случае приобретения недвижимости – одного из самых значимых событий в жизни каждого человека.

Процедура возврата налога может показаться сложной и запутанной, однако, при наличии достаточной информации и профессиональной помощи, она может быть успешно пройдена. В данной статье мы рассмотрим возможность возврата налога на доходы физических лиц за приобретение жилья и дадим рекомендации по ускорению и упрощению данного процесса.

Налоговые вычеты – это специальные механизмы, предоставляемые государством для стимулирования определенных сфер деятельности. В нашем случае, налоговый вычет предоставляется тем гражданам, которые приобрели жилье и оплатили за него определенную сумму. Часть этой суммы, в соответствии с законодательством, может быть возвращена в виде компенсации налогоплательщику. Таким образом, возврат налога на доходы физических лиц за приобретение жилья является целесообразной процедурой, которая позволяет с одной стороны освободиться от излишних финансовых затрат, а с другой – получить дополнительные средства для улучшения своего жилищного условия.

Когда можно ожидать получение денежных средств?

Однако, необходимо понимать, что конкретные сроки выплаты налогового вычета могут варьироваться и зависеть от различных факторов. В первую очередь, это может быть связано с работой органов налоговой службы в вашем регионе, которые, по идее, должны производить обработку заявлений на возврат налогового вычета. Также, сроки выплаты могут быть установлены внутренними правилами и процедурами вашего банка.

Обычно, после подачи заявления на налоговый вычет, большинство заявителей могут рассчитывать на получение денежных средств в течение нескольких месяцев. Однако, стоит иметь в виду, что это лишь приблизительная оценка и фактические сроки могут отличаться.

Чтобы максимально сократить время ожидания, рекомендуется следовать всем требованиям и заполнять заявление на налоговый вычет правильно и полностью. При возникновении задержек или проблем с выплатой, стоит обратиться в органы налоговой службы или в ваш банк для получения информации и разъяснений.

Как правило, полученные деньги могут быть использованы на усмотрение заявителя. Некоторые люди решают вложить их в другие инвестиции или недвижимость, в то время как другие предпочитают использовать средства для погашения текущих кредитных обязательств или для улучшения своего финансового положения.

Таким образом, вопрос о том, когда можно ожидать получение денежных средств, имеет свою важность и зависит от различных факторов. Несмотря на то, что сроки могут варьироваться, стоит ориентироваться на среднее время ожидания и обращаться за дополнительной информацией в соответствующие органы и банки.

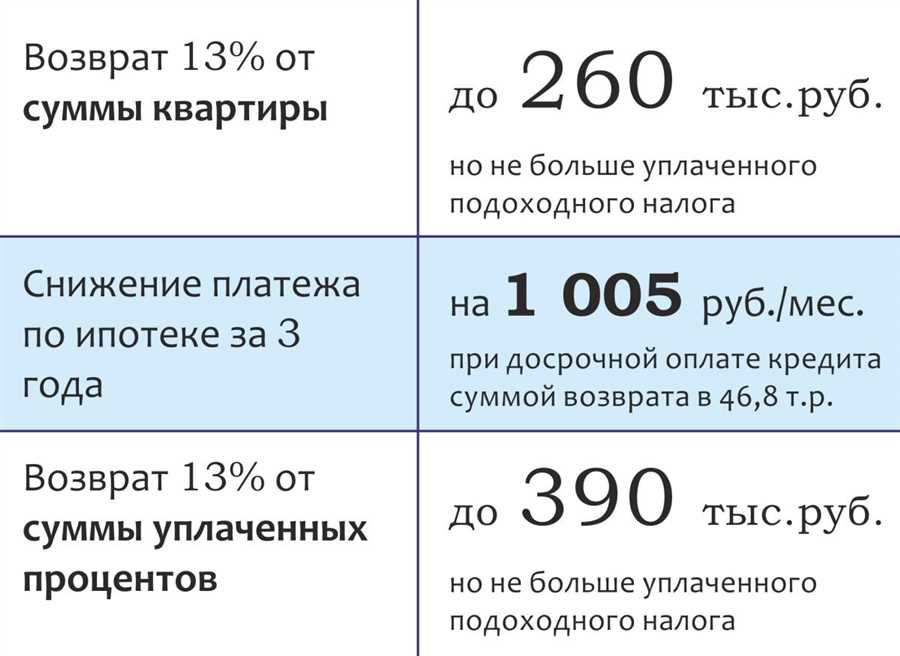

Сколько денег можно получить по упрощенной схеме налогового вычета по ипотеке?

В данном разделе рассматривается вопрос, связанный с определением суммы, которую можно получить обратно по упрощенной схеме получения налогового вычета в случае использования ипотеки. Такой налоговый вычет предоставляется гражданам, которые имеют право на его получение в соответствии с законодательством Российской Федерации.

Как рассчитать сумму налогового вычета по ипотеке?

Для определения суммы налогового вычета по ипотеке необходимо учесть различные факторы, такие как общая сумма затрат на приобретение жилья, процентная ставка по ипотечному кредиту, срок кредита и другие. Для более наглядного представления информации, предлагается использовать таблицу.

| Сумма затрат на приобретение жилья | Процентная ставка по ипотечному кредиту | Срок кредита | Сумма налогового вычета |

|---|---|---|---|

| До 2 миллионов рублей | 10% | 5 лет | 100 000 рублей |

| Свыше 2 миллионов рублей | 12% | 10 лет | 200 000 рублей |

| Свыше 5 миллионов рублей | 15% | 15 лет | 300 000 рублей |

Таким образом, сумма налогового вычета зависит от общей суммы затрат на приобретение жилья, процентной ставки по ипотечному кредиту и срока кредита. Чем больше затраты на жилье и длительнее срок кредита, тем большую сумму можно получить в качестве налогового вычета.

Когда не предоставляется налоговый вычет по ипотеке?

Существуют случаи, когда гражданам не предоставляется налоговый вычет по ипотеке. Одним из таких случаев является отсутствие кредитного договора, подтверждающего факт приобретения жилья с использованием ипотеки. Также отказ в предоставлении налогового вычета возможен в случае, если гражданин не является налоговым резидентом Российской Федерации или не соответствует другим требованиям, установленным законодательством.

В каких случаях не предоставляется налоговый вычет по ипотеке?

1. Отсутствие источника дохода

Первым случаем, когда не предоставляется налоговый вычет по ипотеке, является отсутствие у заемщика официального источника дохода. Для того чтобы иметь право на налоговый вычет, необходимо иметь подтвержденный доход, который можно указать в налоговой декларации. Если заемщик не может предоставить документы о своих доходах, то он не сможет получить налоговый вычет по ипотеке.

2. Невыполнение условий программы

Вторым случаем, когда не предоставляется налоговый вычет по ипотеке, является невыполнение условий программы, предусмотренной государством. Для получения налогового вычета необходимо соответствовать определенным требованиям, установленным законодательством. Если заемщик не соответствует данным требованиям, то ему не будет предоставлен налоговый вычет.

| Условие программы | Случай, когда не предоставляется налоговый вычет |

|---|---|

| Стоимость приобретаемого жилья | Если стоимость приобретаемого жилья превышает установленный государством лимит, то заемщик не будет иметь право на налоговый вычет. |

| Срок использования кредита | Если заемщик не выполнил условие программы, связанное с сроком использования кредита, то ему не будет предоставлен налоговый вычет. |

| Проживание в приобретенном жилье | Если заемщик не проживает в приобретенном с помощью ипотеки жилье, то он не имеет права на налоговый вычет. |

Это лишь некоторые из случаев, когда заемщику не предоставляется налоговый вычет по ипотеке. При оформлении ипотеки важно быть внимательным к условиям программы и соответствовать им, чтобы получить возможность уменьшить сумму налога и вернуть часть денежных средств.

Сколько времени занимает процесс получения налогового вычета по упрощенной схеме?

В данном разделе будет рассмотрено время, необходимое для процесса получения налогового вычета по упрощенной схеме. При покупке недвижимости можно воспользоваться налоговым вычетом, который позволяет сэкономить определенную сумму денег при уплате налогов. Однако, для получения этого вычета необходимо пройти определенные этапы и ожидать согласования соответствующих документов, что требует определенного времени.

Скорость получения налогового вычета зависит от ряда факторов, таких как полнота и правильность предоставленной документации, работоспособность и исполнительность налоговых органов, а также текущая загруженность системы. В среднем процесс занимает от нескольких недель до нескольких месяцев.

Одним из важных этапов процесса является подача заявления на налоговый вычет в налоговый орган. Для этого необходимо заполнить специальную форму и приложить к ней необходимые документы. После подачи заявления, оно проходит проверку со стороны налоговых органов, которые анализируют предоставленную информацию и проверяют ее соответствие установленным требованиям.

После проведения проверки, налоговый орган принимает решение о выдаче налогового вычета и высылает уведомление о результате заявителю. Обычно такие уведомления отправляются почтой или электронной почтой. В случае положительного решения, деньги зачисляются на счет заявителя в течение определенного срока, который может составлять несколько дней или недель.

Важно отметить, что сроки получения налогового вычета могут быть увеличены в случае, если возникли какие-либо проблемы или несоответствия в предоставленных документах, либо если налоговые органы испытывают большую нагрузку. В таких случаях, необходимо быть готовым к дополнительным проверкам и задержкам в получении налогового вычета.

| Процесс получения налогового вычета по упрощенной схеме: |

|---|

| 1. Подача заявления в налоговый орган |

| 2. Проверка предоставленной документации |

| 3. Принятие решения о выдаче налогового вычета |

| 4. Уведомление о результате заявителю |

| 5. Зачисление денег на счет заявителя |

Итак, процесс получения налогового вычета по упрощенной схеме может занять от нескольких недель до нескольких месяцев в зависимости от различных факторов. Важно подготовить все необходимые документы заранее, чтобы ускорить процесс рассмотрения заявления. Также необходимо быть готовым к возможным задержкам и учесть их при планировании своих финансовых расходов.

Когда можно подать заявление на налоговый вычет по ипотеке?

Один из важных вопросов, которые волнуют многих граждан, касается возможности подачи заявления на налоговый вычет по ипотеке. Заявление на получение этого вычета можно подать в определенный период времени, который зависит от различных факторов и условий.

Порядок подачи заявления

Для начала, необходимо учесть, что каждый год государство устанавливает конкретные сроки, в течение которых граждане могут подать заявление на налоговый вычет по ипотеке. Обычно эти сроки начинаются с 1 января и заканчиваются в конце года, но их продолжительность может быть дополнительно уточнена в налоговом законодательстве.

Кроме этого, важно учесть, что возможность подачи заявления на налоговый вычет по ипотеке зависит от того, когда был заключен договор ипотеки. Обычно, заявление можно подать после подписания договора ипотеки и получения всех необходимых документов от банка.

Сроки рассмотрения заявления

После подачи заявления на налоговый вычет по ипотеке, граждане интересуются о сроках рассмотрения этого заявления и получении соответствующего ответа. Важно понимать, что рассмотрение заявления может занять определенное время, так как требуются проверка и анализ предоставленной информации.

Обычно, срок рассмотрения заявления составляет несколько недель или даже несколько месяцев, в зависимости от загруженности налоговых органов и объема заявлений, поступающих на рассмотрение.

В случае положительного решения по заявлению, граждану будет выдан соответствующий документ, подтверждающий его право на получение налогового вычета по ипотеке.

Таким образом, чтобы подать заявление на налоговый вычет по ипотеке, гражданин должен учесть установленные сроки подачи, а также предоставить все необходимые документы, включая подписанный договор ипотеки. После подачи заявления, ожидание рассмотрения может занять некоторое время, и в случае положительного решения, граждану будет выдан соответствующий документ, подтверждающий его право на налоговый вычет.

Как рассчитать сумму налогового вычета?

При рассмотрении вопроса о налоговом вычете, важно понимать, что сумма этого вычета зависит от различных факторов. Комплексный расчет основывается на нескольких параметрах, что позволяет учесть все важные особенности.

1. Доля предоставляемой скидки

Первым шагом в расчете суммы налогового вычета по ипотеке является определение доли скидки, которую вы можете получить. Данная доля зависит от законодательных норм и установленных ограничений. Важно помнить, что с каждым годом размер вычета может изменяться.

2. Размер затрат на ипотеку

Согласно упрощенной схеме расчета, сумма налогового вычета зависит от общей суммы затрат на ипотеку. В этом случае под затратами понимается сумма процентов по ипотечному кредиту, уплаченных в течение налогового периода.

Для определения суммы налогового вычета, необходимо учесть только затраты на процентную составляющую ипотеки, без учета других платежей и комиссий. Важно помнить, что сумма вычета не может превышать установленный законом предел.

Расчет суммы налогового вычета может быть сложным процессом, поэтому рекомендуется проконсультироваться с профессионалом в области налогообложения или специалистом в банке, чтобы убедиться в правильности расчетов и получить максимально возможную сумму вычета.

Почему банк действует по упрощенной схеме?

В данной части статьи мы рассмотрим причины, по которым банк предоставляет возможность получения налоговых вычетов по упрощенной схеме. Это позволяет клиентам банка удобно и быстро оформить документы, связанные с возвратом части уплаченных налогов. Банк стремится обеспечить максимальный уровень удобства и оперативности для своих клиентов, предлагая им простую процедуру получения налогового вычета.

| Преимущества упрощенной схемы |

|---|

| 1. Удобство для клиента |

| 2. Быстрое оформление |

| 3. Минимизация временных затрат |

Одним из главных преимуществ упрощенной схемы получения налогового вычета для клиентов банка является ее удобство. Они могут оформить необходимые документы без лишних сложностей и траты дополнительного времени. Банк предоставляет клиентам простую и понятную форму заявления, а также подробные инструкции по ее заполнению.

Быстрое оформление налогового вычета — еще одно преимущество упрощенной схемы. Благодаря оптимизированной процедуре, клиенты могут получить свои деньги быстрее, чем при использовании стандартного подхода. Банк осуществляет оперативную обработку заявлений и перечисляет сумму налогового вычета на банковский счет клиента в кратчайшие сроки.

Кроме того, упрощенная схема позволяет минимизировать временные затраты клиентов на оформление налогового вычета. Они могут получить доступ к необходимым формам и документам через интернет-банкинг или личный кабинет и заполнить заявление на возврат налоговых средств в удобное для них время. Это особенно актуально для занятых людей, которые ценят свое время и стремятся сэкономить его.

Таким образом, банк действует по упрощенной схеме во благо своих клиентов, предоставляя им удобство, быстрое оформление и минимизацию временных затрат при получении налогового вычета. Этот подход позволяет клиентам эффективно воспользоваться возможностью возврата налоговых средств, не отвлекаясь на сложности процесса и сосредоточившись на достижении своих финансовых целей.

Когда возникает право на налоговый вычет?

Право на налоговый вычет при покупке жилой недвижимости

Граждане, которые приобрели жилую недвижимость, могут иметь право на налоговый вычет. Однако, чтобы воспользоваться этим правом, необходимо удовлетворять определенным условиям. Во-первых, необходимо приобрести жилую недвижимость на территории Российской Федерации. Во-вторых, сумма налогового вычета будет зависеть от стоимости приобретенного имущества и максимального размера вычета, установленного законодательством. Кроме того, существуют различные сроки и условия, в которых можно подать заявление на получение налогового вычета.

Другие случаи возникновения права на налоговый вычет

Помимо приобретения жилья, существуют и другие случаи, когда граждане имеют право на получение налогового вычета. Например, вычет может быть предоставлен гражданам, которые вложили средства в ремонт или реконструкцию своего жилого помещения. Также налоговый вычет может быть предоставлен гражданам, которые заняли деньги на ипотеку или потратили их на строительство, приобретение или ремонт недвижимости в качестве инвестиций.

Итак, возможность получения налогового вычета зависит от выполнения определенных условий, связанных с приобретением недвижимости. Граждане, которые удовлетворяют этим требованиям, имеют право на снижение суммы налога, что является стимулом для приобретения жилья и развития рынка недвижимости в России.