В современной суете и стремительном темпе жизни все больше людей обращаются к банкам за ипотечными займами, чтобы решить свои жилищные проблемы. Отдавая предпочтение устойчивому способу преобретения недвижимости, заимодавцы не всегда осознают, что сумма кредита включает в себя не только сумму заложенных процентов, но также налоги и прочие дополнительные расходы. Казалось бы, как вернуть эти средства и уменьшить свою финансовую нагрузку?

Подобная ситуация является распространенной для большинства заемщиков, но оказывается, что существует возможность уменьшить свои затраты посредством использования налоговых вычетов и льгот. Эти механизмы позволяют вернуть определенную сумму, которая должна была быть уплачена в качестве процентов по займу.

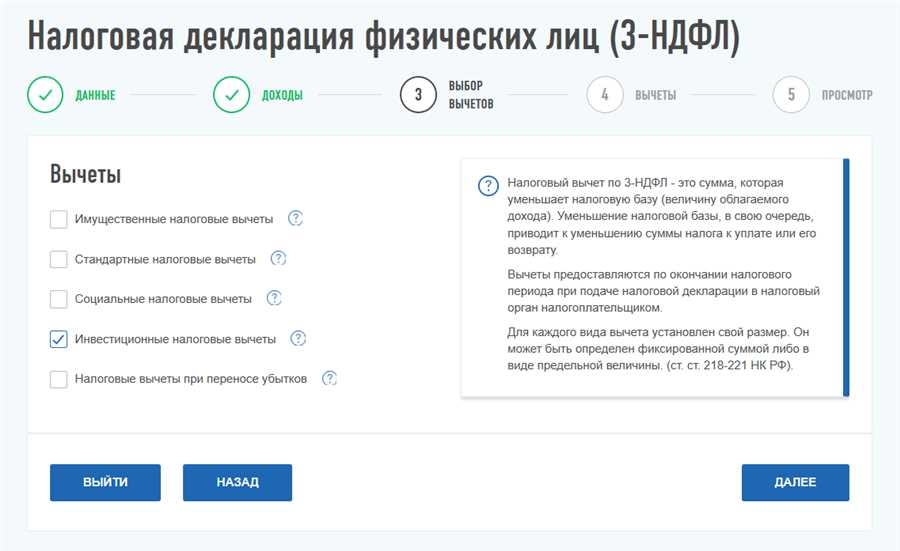

Для того чтобы выгодно воспользоваться данными налоговыми возможностями, необходимо быть внимательным и разбираться в специфике отчетности, правилах учета и особенностях подачи налоговой декларации. В этом разделе мы рассмотрим пошаговую инструкцию по возврату денежных средств с помощью налоговых механизмов, что позволит вам сэкономить значительные суммы и уменьшить вашу общую задолженность по ипотеке.

Процедура возврата: пошаговая инструкция

В данном разделе мы рассмотрим пошаговую инструкцию по процедуре возврата средств, связанных с ипотекой, через налоговую систему.

Шаг 1: Определение права на компенсацию

Перед тем, как приступить к процедуре возврата, необходимо убедиться в наличии права на получение компенсации. Для этого вы должны быть зарегистрированным владельцем жилой недвижимости, приобретенной по ипотеке. Также, важно учитывать, что сумма кредита и процентные ставки должны соответствовать требованиям, установленным налоговым законодательством.

Шаг 2: Подготовка необходимых документов

Для успешного процесса возврата необходимо собрать все необходимые документы. В частности, вам потребуется предоставить свидетельство о регистрации недвижимости, договор ипотеки, а также выписки из банковских счетов и другую финансовую документацию. Также, может потребоваться справка о доходах и другие документы, подтверждающие право на получение компенсации.

Шаг 3: Обращение в налоговую службу

После сбора всех необходимых документов, следующим шагом является обращение в налоговую службу. Необходимо представить все собранные документы и подать заявление о возврате компенсации. Важно убедиться, что все документы заполнены правильно и подписаны, чтобы избежать задержек в процессе рассмотрения вашего заявления.

Шаг 4: Ожидание рассмотрения и получение компенсации

После подачи заявления, необходимо подождать рассмотрения вашего дела налоговой службой. Срок рассмотрения может варьироваться в зависимости от различных факторов, поэтому необходимо быть терпеливым. После положительного решения, вам будет выплачена компенсация, указанная в вашем заявлении.

Следуя этой пошаговой инструкции, вы сможете успешно осуществить процедуру возврата средств, связанных с ипотекой, через налоговую систему. Важно помнить, что правильное заполнение и подача всех необходимых документов имеет решающее значение для успешного завершения этого процесса.

Куда обращаться за компенсацией

В данном разделе мы рассмотрим, каким образом можно получить возмещение уже уплаченных процентов по ипотечному кредиту с помощью налогового вычета. Эта процедура позволяет гражданам восстановить часть средств, уплаченных за пользование кредитом, и сделать свой ипотечный опыт более выгодным и эффективным.

Для начала необходимо определить размер суммы, которую можно вернуть по налоговому вычету. Каждый год установлены ограничения на размер возмещения, а также условия, при соблюдении которых можно претендовать на данное возмещение. Подробную информацию о размере суммы и условиях предоставления налогового вычета можно получить у налоговых органов, которые осуществляют данную функцию.

После определения размера суммы необходимо знать, куда обратиться для получения компенсации. Обращение за налоговым вычетом по процентам по ипотеке происходит через налоговые органы. Граждане должны предоставить определенные документы и заполнить соответствующую заявку. При обращении необходимо учесть основные нюансы и требования, чтобы избежать возможных ошибок и задержек в получении возмещения.

Уточнить перечень необходимых документов для получения налогового вычета можно на официальных интернет-ресурсах налоговых органов или в офисах, где они предоставляют консультации. Обычно необходимо предоставить документы, подтверждающие факт покупки жилья, предоставление ипотечного кредита, а также расчеты, свидетельствующие о размере уплаченных процентов.

Итак, получение возмещения процентов по ипотеке через налоговую является реальной возможностью для граждан уменьшить свою финансовую нагрузку и восстановить часть средств, уплаченных за пользование кредитом. Важно ознакомиться с требованиями и условиями предоставления налогового вычета, чтобы успешно получить компенсацию и сделать свой ипотечный опыт более выгодным.

Возврат НДФЛ с процентов по ипотеке: определяем размер суммы

В данном разделе рассматривается вопрос определения размера суммы, которую можно вернуть в качестве налогового вычета по процентам по ипотеке. Основная идея заключается в том, что сумма вычета зависит от определенных факторов и может быть рассчитана с учетом соответствующих норм и правил.

Определение факторов возврата

Для определения размера суммы налогового вычета необходимо учитывать ряд факторов. В первую очередь, это величина процентной ставки по ипотечному кредиту. Чем выше ставка, тем больше сумма, которую можно вернуть.

Также важным фактором является срок кредита. Долгосрочные кредиты позволяют вернуть большую сумму налогового вычета, поскольку процентные платежи протекают в течение более длительного периода.

Дополнительно, следует учитывать сумму процентных платежей, которые были уплачены за отчетный период. Чем больше сумма процентов, тем больше можно вернуть в качестве налогового вычета.

Расчет суммы налогового вычета

Расчет суммы налогового вычета осуществляется путем умножения суммы процентных платежей на коэффициент, который зависит от вышеуказанных факторов. Для каждого отчетного периода коэффициент может быть разным.

Итоговая сумма налогового вычета определяется после прохождения процедуры учета и рассмотрения документов налоговыми органами. По результатам этой процедуры выявляется итоговая сумма, которая может быть возвращена в качестве налогового вычета.

Важно отметить, что размер суммы налогового вычета может изменяться с течением времени в зависимости от изменения процентных ставок, срока кредита и других факторов. Поэтому рекомендуется периодически проверять возможность возврата налогового вычета и собирать соответствующие документы для подтверждения права на вычет.

Когда возникает право на налоговый вычет по процентам по ипотеке

Право на налоговый вычет возникает у граждан, которые являются налоговыми резидентами России и уплачивают налог на доходы физических лиц (НДФЛ). Ежегодно, при подаче декларации по налогу на доходы физических лиц, можно претендовать на возврат части суммы, уплаченной в качестве процентов по ипотечному кредиту.

Необходимо отметить, что право на налоговый вычет по процентам по ипотеке возникает только в том случае, если ипотечный кредит был использован для приобретения или строительства жилой недвижимости. Это могут быть как готовые квартиры, так и новостройки, дома, коттеджи и другие объекты недвижимости. В случае, если кредит был использован для других целей, например, ремонта или покупки автомобиля, право на налоговый вычет по процентам по ипотеке отсутствует.

Для того чтобы воспользоваться налоговым вычетом по процентам по ипотеке, необходимо соблюдать ряд условий. В первую очередь, гражданин должен быть зарегистрирован в качестве владельца приобретенного жилья. Также, ипотечный кредит должен быть выдан банком или иной организацией, осуществляющей кредитование.

Важно отметить, что право на налоговый вычет возникает только для договоров ипотеки, заключенных после 1 января 2014 года. Для таких договоров, граждане имеют право на возврат до 13% от суммы уплаченных процентов по ипотеке в год. Однако сумма вычета не может превышать 2 миллионов рублей.

Какие необходимо собрать документы

Необходимые документы

Для получения ипотечного вычета необходимо собрать следующие документы:

| № | Наименование документа |

|---|---|

| 1 | Договор ипотеки |

| 2 | Выписка из банка о размере выплаченных процентов |

| 3 | Справка о доходах |

| 4 | Копия первоначального взноса |

| 5 | Квитанции об оплате ипотечного кредита |

Договор ипотеки является основным документом, который подтверждает наличие ипотечного кредита и его условия. Выписка из банка необходима для подтверждения размера выплаченных процентов, которые являются основной основой для возмещения. Справка о доходах подтверждает финансовую состоятельность заявителя на налоговый вычет. Также требуется предоставить копию первоначального взноса, который уплачивается при приобретении недвижимости в кредит. Наконец, квитанции об оплате ипотечного кредита необходимы для подтверждения факта его погашения.

Дополнительные рекомендации

Дополнительно к основным документам, рекомендуется предоставить дополнительные материалы, которые могут помочь в более быстром и успешном рассмотрении заявки на ипотечный вычет. К таким документам относятся:

- Справки о составе семьи, подтверждающие наличие иждивенцев.

- Документы, подтверждающие наличие других кредитных обязательств.

- Свидетельство о регистрации права собственности на недвижимость.

- Документы, подтверждающие проживание в приобретенном жилье.

Предоставление всех необходимых документов и дополнительных материалов поможет ускорить процесс рассмотрения заявки и повысить вероятность успешного получения ипотечного вычета.

В чем суть ипотечного вычета

Основная цель ипотечного вычета

Основная цель этого налогового вычета заключается в том, чтобы снизить финансовую нагрузку на заемщика, возникающую при погашении ипотечного кредита. Путем возмещения части процентных платежей государство помогает гражданам улучшить свои жилищные условия и обеспечить себе более комфортную и безопасную среду проживания.

Условия получения ипотечного вычета

Для того чтобы иметь право на ипотечный вычет, необходимо учесть несколько важных условий. Во-первых, данный вычет предоставляется только на основе ипотечного кредита, предназначенного для приобретения жилой квартиры или доли в жилом помещении. Во-вторых, заемщик должен быть резидентом Российской Федерации и регулярно уплачивать проценты по данному кредиту. Кроме того, общая сумма ипотечного кредита и процентов, учтенных при расчете вычета, не должна превышать определенного установленного лимита.

Для получения ипотечного вычета необходимо обратиться в налоговый орган, предоставив все необходимые документы, подтверждающие факт приобретения ипотеки и уплату процентов по ней. В случае соответствия условиям и предоставления достаточной информации, заемщик может рассчитывать на возмещение части процентов по ипотеке со стороны государства.

Преимущества ипотечного вычета

Ипотечный вычет предоставляет ряд преимуществ для заемщиков. Во-первых, он позволяет снизить сумму процентных платежей и, таким образом, уменьшить финансовую нагрузку на заемщика. Во-вторых, данный вычет может быть полезен в качестве дополнительного стимула для покупки жилья, так как возможность получить часть уплаченных процентов облегчает принятие решения о покупке ипотечного кредита. Кроме того, ипотечный вычет способствует созданию более стабильной ситуации на рынке жилья, поскольку он способствует увеличению спроса на жилое помещение.

Возмещение расходов на ипотеку при покупке квартиры: основные аспекты

Для начала, рассмотрим вопрос о возмещении расходов через работодателя. Законодательство предусматривает возможность получения имущественного вычета через место работы, что позволяет снизить налоговую нагрузку и увеличить доступный доход. Однако, необходимо учесть, что данная возможность имеет свои особенности и требует соблюдения определенных условий.

Важным аспектом является своевременное обращение к работодателю с просьбой о предоставлении вычета. Для этого необходимо предоставить комплект документов, подтверждающих факт покупки квартиры по ипотеке и процентные платежи. Кроме того, работник должен быть готов предоставить работодателю копию свидетельства о государственной регистрации права собственности на квартиру.

Еще одним важным аспектом является ограничение суммы возмещения. Законодательно установлены максимальные пределы суммы возмещаемых расходов на ипотеку, которые не могут превышать определенный процент от дохода работника. При рассмотрении заявления о предоставлении вычета работодатель учитывает эти ограничения и производит соответствующие расчеты.

Однако, следует учесть, что возмещение расходов на ипотеку через работодателя не является единственным способом получения компенсации. При соблюдении определенных условий и наличии необходимых документов, возможно обратиться напрямую к налоговой службе за возвратом суммы, уплаченной в виде налога на доходы физических лиц.

Таким образом, для получения возмещения расходов на ипотеку при покупке квартиры необходимо внимательно изучить все доступные способы и условия. Обращение к работодателю или непосредственно к налоговой службе требует соблюдения определенных процедур и предоставление необходимых документов. Важно быть в курсе своих прав и возможностей, чтобы получить максимальную компенсацию и уменьшить финансовую нагрузку при приобретении жилья по ипотеке.

Возвращаем имущественный вычет через работодателя

Для осуществления возврата имущественного вычета через работодателя необходимо выполнить несколько шагов. Прежде всего, вам следует обратиться к своему работодателю и предоставить необходимые документы, подтверждающие ваше право на вычет. Это может быть копия договора купли-продажи недвижимости, выписка из реестра собственников или другие документы, указанные в налоговом законодательстве.

| Шаг | Действие |

|---|---|

| 1 | Соберите необходимые документы для получения имущественного вычета. |

| 2 | Обратитесь к своему работодателю и предоставьте документы для подтверждения права на вычет. |

| 3 | Вместе с работодателем заполните и подпишите необходимые налоговые формы. |

| 4 | Подайте заполненные формы в налоговую службу. |

| 5 | Дождитесь проверки и рассмотрения вашего заявления на возврат вычета. |

| 6 | Получите компенсацию на свой банковский счет или через работодателя. |

При использовании данного способа возврата имущественного вычета через работодателя, вам необходимо учитывать основные нюансы. Важно быть внимательным при заполнении налоговых форм и предоставлении всех необходимых документов. Также следует учитывать сроки рассмотрения заявления и возможные ограничения, установленные налоговым законодательством.

Итак, использование работодателя для возврата имущественного вычета является одним из удобных способов получения компенсации по ипотеке. Следуйте представленной инструкции и обязательно ознакомьтесь с требованиями налоговой службы, чтобы успешно осуществить возврат вычета через работодателя.

Итак, что это такое – налоговый вычет на проценты?

Один из важных финансовых инструментов, доступных гражданам, представляет собой налоговый вычет на проценты. Этот механизм позволяет снизить сумму налоговых платежей путем учета процентов, уплаченных по кредиту или займу. Налоговый вычет на проценты становится доступным для лиц, имеющих ссудные обязательства и уплачивающих проценты по ним.

Основная идея данного механизма заключается в том, что государство предоставляет гражданам возможность уменьшить свою налоговую нагрузку, давая право учесть суммы, потраченные на уплату процентов по кредитам или займам, при подсчете налоговых обязательств.

Чтобы воспользоваться налоговым вычетом на проценты, необходимо выполнить определенные условия и предоставить соответствующую документацию. Сумма налогового вычета определяется в соответствии с законодательством и может варьироваться в зависимости от различных факторов, таких как сумма процентных платежей, срок кредита и другие финансовые параметры.

- Налоговый вычет на проценты позволяет гражданам сократить свои налоговые платежи.

- Для использования вычета необходимо соответствовать определенным условиям и предоставить необходимые документы.

- Сумма налогового вычета зависит от различных финансовых параметров, включая сумму процентных платежей.

В целом, налоговый вычет на проценты является важным инструментом для снижения налоговой нагрузки граждан. Внимательно изучив условия и требования, а также предоставив необходимую документацию, можно воспользоваться этим механизмом и сэкономить на налогах.